注目銘柄「アピリッツ」(JQ・4174)を分析

Updater01

- 0

- 1830

売上高は20%超の増益で着地へ。配当実施のグロース株として注目

好調なWebソリューション事業が業績に寄与

アピリッツは、専業Web開発企業。戦略・企画のコンサルティングからシステム開発・保守まで対応するWebソリューション事業とオンラインゲームの自社開発、受託開発・運営、人材派遣などを行うオンラインゲーム事業の2本柱です。2000年7月に設立、2021年2月にジャスダック市場に新規上場しました。

同社のWebソリューション事業は、最近さらに活躍の場が広がっている「Amazon Web Services (AWS)」を活用した大規模システム開発サービスやデジタルマーケティング、セキュリティサービスなど、対応領域が多岐にわたっています。

売上高ベースでの事業構成比(※2021年1月期)は、Webソリューション事業が約47%、オンラインゲーム事業が約53%とバランスが取れています。今後、基本的には前者の比率が上昇してくると予想されますが、ゲーム市場は競争が激化しているとはいえ、ひとたび人気に火が着けば爆発力は非常に大きい領域です。サイバーエージェント(4751)の「ウマ娘 プリティーダービー」などが好例でしょう。

そういった意味では、オンラインゲームに対して網羅的にサービスを展開している同社は収益チャンスも多いかもしれません。なお、利益面ではWebソリューション事業の寄与が大きいという点は押さえておきたいポイントです。

増収減益は一時的な外注費増加によるもの

直近の2022年1月期の第3四半期決算では、売上高が前年同期比21.3%増の34億9,300万円、営業利益は同18.3%減の1億2,200万円、四半期純利益は同40.5%減の5,100万円で着地しています。

トップライン(売上高)の伸びからも明らかなように、両事業とも好調に推移しています。ただ、利益面からはWebソリューション事業においては、旺盛な顧客需要を取り込むための外注費や、新型コロナウイルスの感染拡大に伴ってリモートでの開発が長期化したことによる人員調整としての外注費が増加していたことが重しに。

なお、第3四半期では外注費以外の原価抑制を図り、全体としてコスト圧縮に注力。オンラインゲーム事業においても、8月1日から「けものフレンズ3」の運営主体が同社に完全移行したことで、移管に係るコストの発生がなくなったことが大きく寄与。また、自社ゲームの「アンノウンブライド」「オーバーエクリプス」については、2021年10月28日をもってサービスを終了し、経営資源を再分配しています。

グロース株の見直し機運が高まれば、注目度はバツグン

2022年1月期の見通しは、売上高が47億5,400万円、営業利益は2億4,300万円、最終利益は1億3,300万円を計画しています(※ムービングクルー社の完全子会社化に伴って連結決算に移行したため前期比較はなし)。なお、配当は年間5円(期末一括)とする予定。

直近の決算状況の説明でも述べた通り、Webソリューション事業とオンラインゲーム事業の需要は旺盛な状況です。利益面では外注費の増加や「けものフレンズ3」の運営移管コストが大幅に想定を上回ったことなどが重しとなってやや苦戦しているものの、第3四半期からコスト削減の取り組みを再度加速しています。逆に、こうした2022年1月期における利益面での押し下げ要因は、あくまで一時的なものであり、コロナ禍を通じて同社の利益創出能力は高まっていると言えそうです。

配当の実施も、新興市場の中においては投資家の目を引くポイントでしょう。相場環境的には同社も含めてグロース株にとっては厳しいものがあるのは事実ですが、銘柄選別が強まっていくなかで、安定感のある同社への見直しも加速していく可能性があると見ています。

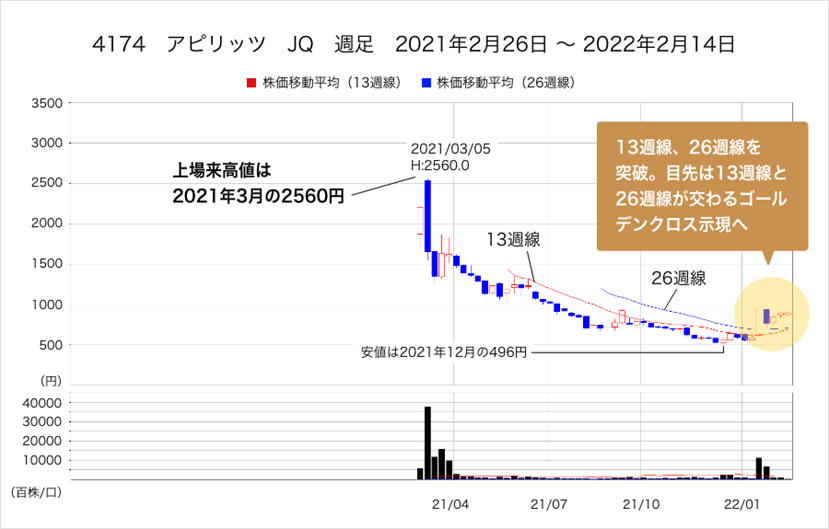

上値抵抗線を突破、目先は上昇のシグナル点滅へ

2021年3月につけた2,560円(分割修正考慮)を高値に調整トレンドを形成しており、切り下がる13週線、26週線に上値を抑えられる形状を続けるなか、昨年12月14日には496円までの下落によって上場来安値を更新。ただし、その後は500円辺りでの底堅い値動きを見せ、1月半ばには大陽線を形成する形で上値抵抗線として意識されていた13週線、26週移動平均線を一気に上放れました。

その後大きく調整する場面も見られたものの、13週線、26週線が支持線に変わっており、再びリバウンドの動きを見せつつあります。また、13週線の切り上がりによって、目先的には26週線とのゴールデンクロス示現によるシグナル好転への期待も高まりそうです。

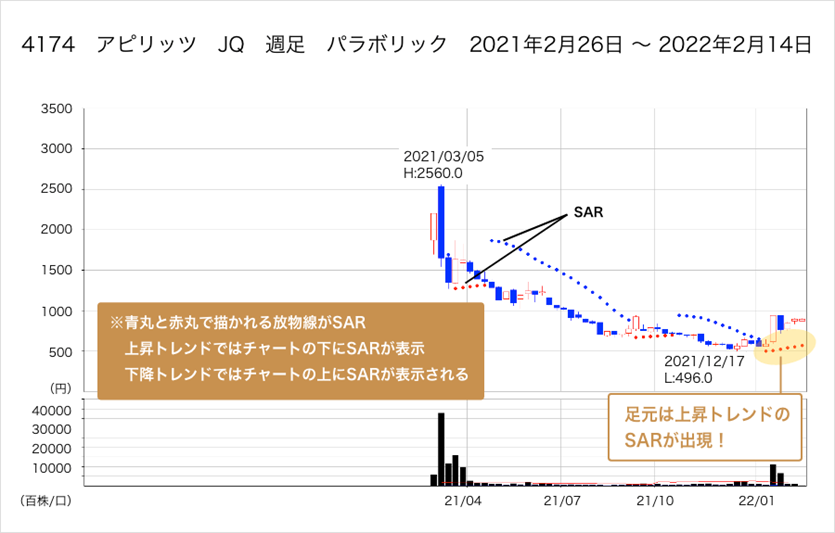

なお、長期にわたって調整基調が続いていた関係でボリンジャーバンドが収れんしていたため、若干のリバウンドによってすぐに+2σ(シグマ)を超えてしまうなど、過熱感が警戒されやすい面はあります。ただ、相場が改善せずとも、大きく崩れることさえなければ、押し目狙いのスタンスは次第に強まる可能性があるでしょう。また、パラボリックは直近のリバウンドによってシグナルが転換するSAR値を突破し、陽転シグナルを発生させています。SAR値は足元で560円辺りに位置していることから、しばらく陽転シグナルが継続する可能性は高そうです。

文・若杉篤史(RAKAN RICERCA)