注目銘柄「松尾電機」(東2・6969)を分析

Updater01

- 0

- 678

車載向けコンデンサが好調に推移。前期最終損益は黒字化を達成

松尾電機はタンタルコンデンサを主力に、回路保護素子、フィルムコンデンサなどの製造販売を手掛ける電子部品メーカーです。製造する製品数は8,000種以上にものぼります。なお、同社の売上高構成は、カーエレクトロニクス向けが主力領域となっており、約40%を占めています。また、デンソーグループ向けが同社売上高の約29%を占めているという特徴があります。

直近の決算は、5月14日の大引け後に発表した2021年3月期決算です。売上高が前期比4.0%増の38億300万円、営業利益は前期の約10倍となる2億6,200万円、最終損益は1億3,400万円の黒字(前期は1億9,300万円の赤字)で着地しています。

販売重点製品である車載用回路保護素子およびリチウムイオン電池向けの高電流ヒューズが年度を通じて順調に推移。一方、カーエレクトロニクス向けのタンタルコンデンサも、上期は低調だったものの、下期は前年同期並みに回復しました。また、回路保護素子事業については、車載用回路保護素子およびリチウムイオン電池向けの高電流ヒューズが順調に推移したことで増収を達成しています。

利益面では、採算重視の営業活動を推進したことに加え、島根工場の回路保護素子生産設備の福知山工場への移転による原価低減および一般管理費の固定経費削減などの利益体質強化施策が奏功して、体質改善が大きく進みました。

今期も大幅な増収増益へ。中期経営計画もポジティブ

2022年3月期の見通しは、売上高が前期比7.8%増の41億円、営業利益は同33.6%増の3億5,000万円、最終利益は同11.5%増の1億5,000万円を計画しています。なお、今期の経営戦略の中では、次の6つの経営戦略目標を掲げています。

① 売上高および営業利益について、製品セグメント別、販売先別に数値目標を定め達成する

② 販売費および一般管理費は売上高の20%以内とする

③ 回路保護素子JHC型の増産体制を整備する

④ 回路保護素子の新製品を上市する

⑤ チップタンタルコンデンサAケースの増産体制を整備する

⑥ 導電性高分子タンタルコンデンサの超低ESR品の量産技術を確立する

ちなみに、同社は2022年3月期~2024年3月期までの中期経営計画も策定しています。数値面での目標としては、2022年3月期以降の営業利益目標を2億円以上とし、未定の独占禁止法等関連損失を除き、当期純利益の計上および営業キャッシュ・フローをプラスに設定しています。そのほか、次の7つの基本方針を据えています。

(a)販売拡大による売上高の増加を優先課題とし、国内および海外販売のそれぞれの目標を達成する

(b)回路保護素子は増産体制の整備と新製品の投入により売上高の増加、利益額の増加を図る

(c)チップタンタルコンデンサは生産数を維持し、利益額を確保する

(d)リード付きタンタルコンデンサおよびフィルムコンデンサは利益を確保し、製品供給を継続する

(e)借入金の返済が可能な利益を確保する

(f)人的資源の有効活用および健康経営の継続により働き方改革を推進する

(g)独占禁止法および競争法に関わる件については、早期解決及び再発防止のためコンプライアンス管理体制の維持と一層の充実を図る

なお、同社の配当については、無配の状態が継続中です。

EV(電気自動車)に加え、宇宙関連のテーマ性も

同社の回路保護素子は、過電流や過電圧(静電気)による電子機器の発煙発火および誤動作を防ぐ安全部品として、大容量バッテリーを搭載したHV/EV車の信頼性向上の一翼を担っています。こうしたEV(電気自動車)関連のテーマ性に加えて、同社は宇宙システム機器向けのJAXAに認定されている唯一のタンタルコンデンサを手掛けるなど、宇宙関連銘柄の一角であることはあまり認知が広がっていません。さらに、新製品上市などの攻めの機運も非常に高まりつつある企業であり、今後の開発動向などにも注目が集まりそうです。

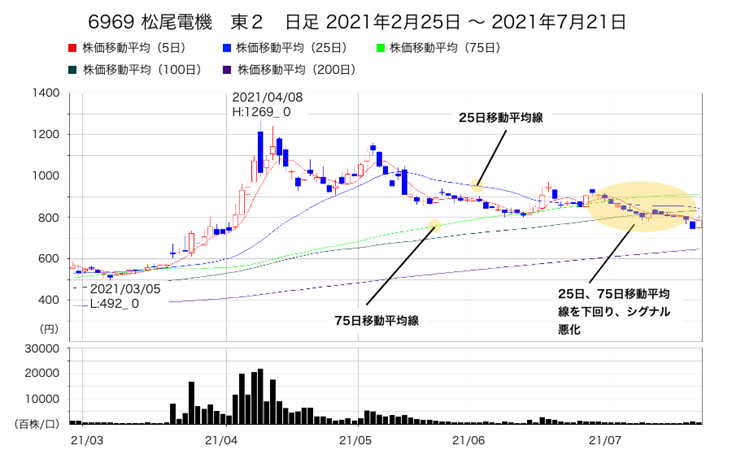

株価は2021年初の520円辺りから3月に入り強いトレンドを形成しており、4月8日には1,269円まで上昇しました。その後は調整基調を続けており、直近では800円辺りまで下落。短期形状では25日、75日移動平均線を割り込んできたことからシグナルが悪化しているものの、6月11日につけた直近安値801円とのダブルボトム形成が意識されています。

PERは14倍台と割安。テクニカル面も良好

一目均衡表では雲を下回って推移しているものの、転換線を捉えてきました。雲はねじれの局面で薄いところでもあり、雲突破を試す展開も期待されてくるでしょう。さらに遅行スパンは実線に沿って推移していることから、実線を下から上に突き抜ける、上方シグナル発生へのハードルは低くなっています。 また、日足のボリンジャーバンドではマイナス2σ(シグマ)水準で推移していることから、売られ過ぎとの見方も次第に高まってくる可能性があります。週間形状では足元で13週移動平均線に上値を抑えられる一方で、上昇する26週移動平均線が支持線として機能しています。煮詰まり感も台頭してきており、13週移動平均線突破を試す展開が期待されるでしょう。

バリュエーション面からも、PER(株価収益率)水準が年初の29倍台から、足元では14倍台に低下していますので、割安感からの見直し余地は大きいと考えられます。なお、信用買い残高は増加傾向にあるため、25日移動平均線、75日移動平均線接近の場面においては戻り待ちの売り圧力が高まりやすい点には若干注意が必要です。

文・村瀬智一(RAKAN RICERCA)