を分析.jpeg)

注目銘柄「FRONTEO」(マザーズ・2158)を分析

Updater01

- 0

- 523

前期は黒字化に成功。今期は3年ぶりの復配が視野に

高利益率化が進む主力のリーガルテックAI事業

FRONTEOは、AI(人工知能)とデジタルフォレンジック技術を活用した国際訴訟eディスカバリ(電子証拠開示)支援サービスを中核に事業を展開しています。セグメント構成は、AIソリューション事業、リーガルテックAI事業の2軸となっており、構成比率(直近2期の平均)は前者が約17%、後者が約83%となっています。なお、リーガルテックAI事業においては、売上構成比をAIレビューツール「KIBIT Automator」を活用した、高利益率が見込める案件を主体としたものへ転換するポートフォリオトランスフォーメーションの過渡期にあります。

直近の決算は、11月15日の大引け後に発表した2022年3月期の上期決算です。売上高が前年同期比17.4%増の59億2,500万円、営業損益は12億600万円の黒字に転換(同1億6,000万円の赤字)、最終損益も8億1,300万円の黒字で着地しています(同1億1,600万円の赤字)。グローバルで大型案件を複数獲得したリーガルテックAI事業が売上、利益の両面で業績をけん引しました。

さらに、ライフサイエンスAI分野では、開発中の「会話型 認知症診断支援AIプログラム」の臨床試験が順調に進んだことによりマイルストーンフィーを獲得したほか、論文探索AIシステム「Amanogawa」の製薬企業への導入が着実に進みました。また、ビジネスインテリジェンス分野では、引き続き金融業界の案件を堅調に積み上げています。

2022年3月期の見通しは、11月15日の大引け後に発表された上方修正によって大幅に引き上げられ、売上高が前期比8.0%増の112億円、営業利益は同約3.5倍の18億円、最終利益は同約3倍の11億円をそれぞれ計画しています。上期実績を考慮したほか、AIソリューション事業においては、従来からの傾向である下期に売上・利益が増加する見通しであること。また、下期は将来の売上高300億円(同社で言うところの”ステージ4″)への成長を目指した投資を加速すること、リーガルテック AI 事業において、非AI活用案件(特に米国子会社における KIBIT Automator を活用しないレビュー案件)の受注選別をさらに厳格化する方針であることが加味されています。

なお、配当については、財務基盤の強化と事業拡大のための内部留保の蓄積を図ることを最優先としていたこともあり、足元では無配の状態が継続していました。今期は2019年3月ぶりの復配予定となっていましたが、こちらも上方修正にあわせて5円から7円に増額しています。

変革の進捗は非常に良好。中長期的な成長が見込めそう

同社に関しては「なんだか凄そうだけどいまいちよくわからない」と感じている投資家の方も多いと思います。しかし、足元の企業変革の進捗が良好であるほか、中長期的に利益率は大きく向上していく方向にある企業だと考えられます。

また、IRを積極的に行っている点も投資家目線では好印象でしょう。加えて、同社への期待材料としてあるのが、医療のデジタルトランスフォーメーション(DX)の需要を取り込める企業であるという点です(ライフサイエンスAI事業として展開)。言語系AI医療機器「会話型 認知症診断支援AIプログラム」について2021年3月12日に独立行政法人医薬品医療機器総合機構(PMDA)に治験届を提出。世界初となる言語系AI医療機器としての承認申請を目指して取り組みを進めています。

そのほか、AI創薬にも同社は関わることができるなど、DX化が遅れている医療分野における同社の活躍余地は非常に大きいでしょう。当然、医療AIアライアンスの強化も今後ますます活発になると予想され、ライフサイエンスAI事業の展開加速に期待したいところです。

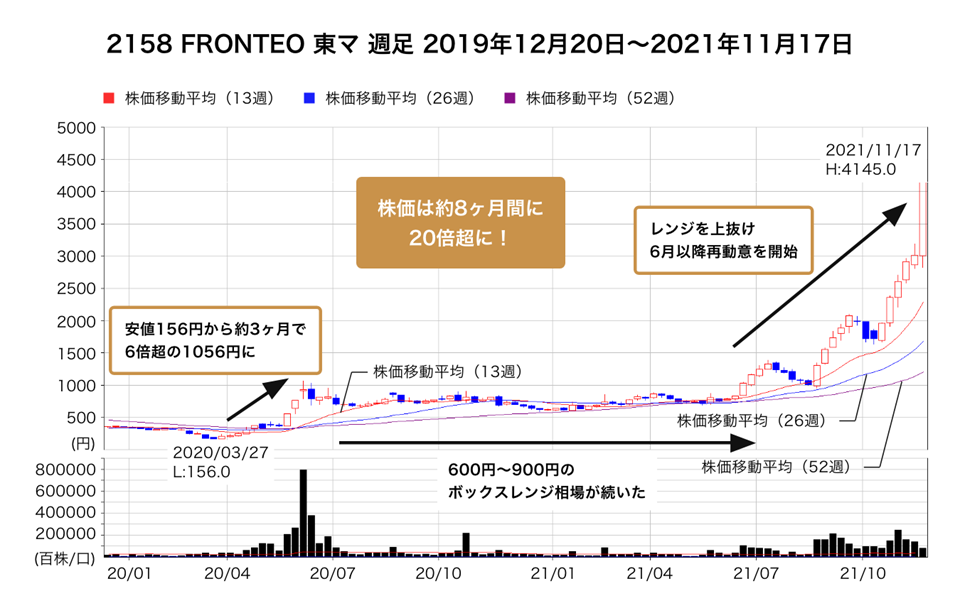

株価は約8ヵ月で20倍超に。時価総額は1,350億円オーバー

株価は2020年3月安値156円を底にリバウンドを強めており、同年6月には1,056円と短期間で6倍超の上昇を見せました。株価156円では約60億円程度だった時価総額が、株価1,056円では約403億円まで膨れ上がっています。

その後は急ピッチの上昇に対する調整が継続しており、2021年5月末までの約1年間は、750円を中心とした600円~900円水準でのボックスレンジを形成。この間、上昇する52週移動平均線が支持線として機能しており、トレンドは悪化していません。

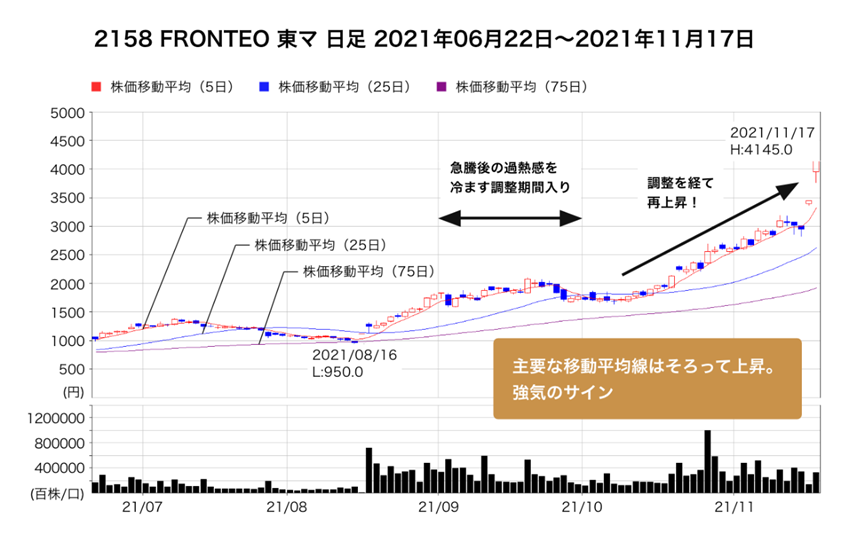

そして6月以降に再び動意を強めており、7月7日には1,380円まで上昇しました。ボリンジャーバンドではプラス2σ(シグマ)を超えていたこともあり、急ピッチの上昇に対する過熱を冷ます調整により8月半ばには4ケタを割り込みました。

ただし、この調整の局面では75日移動平均線のほか、26週移動平均線を支持線に反転。9月半ばに2,000円に乗せ、その後1ヵ月ほどは1,600円~2,000円水準での調整に入り過熱を冷ますと、13週移動平均線を支持線に再動意を見せており、11月10日には3,185円まで上昇。さらに16日にはマドを空けての上昇を見せるなか、時価総額は1,350億円を超えました。

また、長期トレンドとなる月足の形状では、上昇する12ヵ月週移動平均線が綺麗にサポートとして機能しています。6月以降の急伸により12ヵ月移動平均線とのカイ離が急拡大したことによって過熱感が台頭。さすがに目先的には過熱を冷ます調整は想定しておきたいところでしょう。節目の3,000円乗せによって、いったんは達成感も意識されやすいと考えられます。ただし、今期2度目の上方修正により営業利益は期初計画から3倍に膨れています。成長期待が高まる局面においては、調整を警戒しつつも順張り姿勢で臨むことになるでしょう。調整についても値幅調整ではなく、日柄調整といった形で推移する可能性も想定しておく必要があります。その場合はボリンジャーバンドのプラス1σ割れ辺りがエントリータイミングになりそうです。

文・村瀬智一(RAKAN RICERCA)

を分析.jpeg)